中信证券:为实现配股落地发布业绩预增公告7只A股IPO承销项目破发

时间:2022-01-12 13:20:14 来源:金融界 阅读量:12712

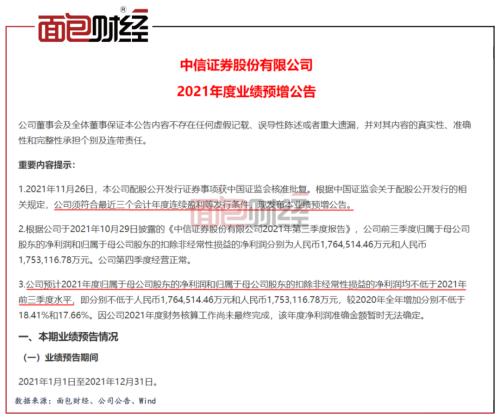

近期,中信证券公布2021年度业绩预增公告,公告显示公司2021年全年的归母净利润和扣非归母净利润均不低于当年前三季度的176.45亿元和175.31亿元,较上年全年增加分别不低于18.41%和17.66%。

该份业绩预告并未披露实质性信息,仅可说明中信证券在第四季度并未发生亏损,且其在前三季度录得的利润已超过其2020年全年的利润此份业绩预增公告的发布或为配合其280亿元配股落地,该事项已于2021年11月获证监会核准批复

图1:2021年度中信证券业绩预增公告

研究发现,在2021年,中信证券共作为68只A股新股的主承销商,募资规模达849.56亿元,成为当期A股IPO承销一哥当年,共有45只新上市股票的年末收盘价跌破其发行价,其中7只新股由中信证券承销,使其成为承销新股破发数量做多的券商

为配合280亿元配股落地 业绩预增公告无实质性内容

根据中信证券近期发出的2021年度业绩预增公告,为达成配股需符合的最近三个会计年度连续盈利的发行条件,公司发布本次业绩预增公告公告显示,2021年前三季度的归母净利润和扣非归母净利润已超过2020年全年水平,故公司2021年全年业绩预增整体而言,中信证券此份业绩快报未披露关于去年第四季度业绩的实质性信息

回顾中信证券2021年申请配股的历程,其于2月首次提出预案,于8月发布修订稿,并相应地对证监会提出的两次反馈意见完成回复,至11月配股申请获证监会批准2021年7月初和2022年1月初,公司分别对2021年上半年和全年的业绩发布预增公告观察公司历年来发布业绩快报的情况,公司或为达成配股对连续盈利的条件,发布此次预增公告

图2:2018年至2021年中信证券发布业绩预告或快报情况

2021年以来,上市券商频频以增发和配股的方式进行融资补充资本金截至2021年12月31日,共有8家上市券商通过定增和配股的方式完成募资,合计募资金额约480亿元此外,还有四家上市券商提出配股预案,拟募资规模合计不超过668亿元,三家上市券商提出定增预案,拟募资规模合计不超过245亿元

图3:2021年全年实施及发布预案增发或配股募资的上市券商

研究发现,发展资本中介业务及交易业务是近期券商主要的募资投向一方面,券商面临传统经纪业务佣金率下行的压力,另一方面,交易业务,资本中介业务的营业利润率普遍较高,而发展上述业务需要足量资本金的支撑

截至2021年上半年末,中信证券以893.4亿元的净资本规模,居上市券商首位当前,公司拟募资280亿元的配股方案正待落地,公司的资本规模将进一步扩张

业绩增长消耗净资本 发行30亿元次级债但风控指标仍下滑

2020年至2021年上半年,中信证券产生的收入分别为543.83亿元和377.21亿元,同比分别增长26.06%和41.05%分析可得,融资融券,股票质押业务,资产管理等业务收入的增加,是带动了整体营收上升的主要原因

可是,以上资本消耗型业务的发展使得公司的净资本出现了下降2020年末,公司的净资本为859.06亿元,较去年同期下降近90亿元2021年上半年,公司的净资本较去年年末增加约34亿元,主要系当年2月,公司发行了30亿元次级债补充净资本但与2019年的净资本水平相比仍有一定差距

图4:2018年至2021H1中信证券净资本

值得关注的是,2021年上半年末,中信证券的风险覆盖率,资本杠杆率,流动性覆盖率和净稳定资金率分别为143.33%,14.22%,125.6%和121.73%,分别较去年年末下降11.63个百分点,0.73个百分点,16.23个百分点和2.42个百分点其中,流动性覆盖率和净稳定资金率已经跌至逼近证监会设置的120%预警线

根据本次配股预案,中信证券拟募资280亿元,伴随着资本量级的增加,届时公司的风控指标或将改善。

2021年上半年证券承销业务增收不增利 承销一哥亦为破发一哥

中信证券2021年半年报显示,伴随着注册制改革推进,公司加大科创板,创业板等IPO客户覆盖力度,完成IPO项目27单,合计发行377.14亿元,市场份额17.88%。中信证券11月15日晚间公告,公司本次A股配股申请获得中国证券监督管理委员会发行审核委员会审核通过。

图5:中信证券承销股权融资项目

伴随着承销项目数量和金额的增加,当期中信证券证券承销业务产生收入26.16亿元,同比增长23.05%,但该业务发生营业支出13.57亿元,同比增长36.33%,表现出增收不增利。。

截至2021年年末,在2021年新股中,共有45只新股的年末后复权收盘价低于发行价,其中14只新股在上市首日收盘即破发考虑到作为主承销商或将面临的认购余额等情况,新股破发或将使承销机构蒙受较大的损失

图6:2021年中信证券作为主承销商的年末破发新股

共有28家承销机构担任上述45只破发新股的主承销商,其中,中信证券承销7只新股,是承销破发新股的绝对数量最多的机构在这7只新股中,4只登陆双创板的新股在上市首日收盘即破发

图7:2021年中信证券承销的破发新股余额包销情况

在所有破发新股中,2021年12月15日新上市的百济神州—U的弃购比例最高,为0.9%,主承销商们需认购余额103.25万股,考虑该部分包销股份在30个自然日内不得出售,相较于年末收盘价,主承销商们认购弃购股份将导致近5000万元的浮亏,占总承销及保荐费约一成总体而言,相对于其承销收入,包销弃股对承销商造成的损失占比较低

。