铜冠铜箔上市首日涨26%超募22亿两券商合赚1.3亿

时间:2022-01-27 16:15:23 来源:东方财富 阅读量:17254

今日,安徽铜冠铜箔集团股份有限公司在深交所创业板上市截至收盘,铜冠铜箔每股报21.70元,涨幅25.65%,振幅24.09%,换手率63.89%,成交额26.33亿元,总市值179.90亿元

铜冠铜箔主要从事各类高精度电子铜箔的研发,制造和销售等,主要产品按应用领域分类包括PCB铜箔和锂电池铜箔PCB铜箔是制造覆铜板,印制电路板的主要原材料,覆铜板,印制电路板是电子信息产业的基础材料,公司生产的PCB铜箔产品终端应用于通信,计算机,消费电子和汽车电子等领域锂电池铜箔主要用于锂电池的负极集流体,是锂电池制造中的重要基础材料之一,公司生产的锂电池铜箔产品最终应用在新能源汽车,电动自行车,3C数码产品,储能系统等领域

截至上市公告书出具日,铜陵有色持有铜冠铜箔6.00亿股,占公司本次发行后股份总额的72.375%,为公司的控股股东截至2021年12月31日,铜陵有色控股股东系有色集团,持有铜陵有色36.53%股份,有色集团由安徽省国资委持股90.00%,由安徽省财政厅持股10.00%,公司的实际控制人系安徽省国资委

铜冠铜箔2021年8月19日首发过会,创业板上市委员会2021年第50次审议会议提出问询的主要问题:

1报告期内发行人收入基本持平但净利润持续下滑,2021年上半年收入和净利润同比增长较大请发行人代表说明铜价变动情况对2021年上半年净利润的影响请保荐人代表发表明确意见

2报告期内,发行人与控股股东共用ERP,OA等系统请发行人代表结合实际使用情况,说明与控股股东及其关联方共用相关系统是否影响发行人的独立性,现行的内控制度能否有效确保业务,财务的独立性请保荐人代表发表明确意见

3报告期内发行人及其子公司在有色集团财务公司有存款,贷款等业务请发行人代表说明:发行人与财务公司资金交易的风险防范措施,有色集团及财务公司是否作出避免自动归集发行人闲置资金的承诺请保荐人代表发表明确意见

铜冠铜箔本次在深交所创业板上市,本次公开发行股票数量为20725.3886万股,发行价格为17.27元/股,保荐机构为国泰君安证券股份有限公司,保荐代表人为朱哲磊,张翼,联席主承销商为平安证券股份有限公司。

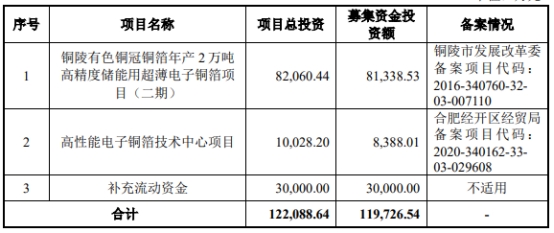

铜冠铜箔本次发行募集资金总额为35.79亿元,扣除发行费用后,募集资金净额为34.30亿元该公司最终募集资金净额比原计划多22.33亿元铜冠铜箔于2022年1月24日披露的招股说明书显示,该公司拟募集资金11.97亿元,拟分别用于铜陵有色铜冠铜箔年产2万吨高精度储能用超薄电子铜箔项目,高性能电子铜箔技术中心项目,补充流动资金

铜冠铜箔本次发行费用总额为1.49亿元,国泰君安证券,平安证券合计获得保荐及承销费用1.33亿元。本次发行价格为127元/股,本次公开发行股票20723886万股,占发行后总股本的比例为25%。

2018年至2020年,铜冠铜箔营业收入分别为24.11亿元,24.00亿元及24.60亿元,归属于母公司所有者的净利润分别为2.20亿元,9690.49万元及7171.31万元,扣除非经常性损益后归属于母公司所有者的净利润分别为1.55亿元,7606.33万元,5749.08万元,经营活动产生的现金流量净额分别为2.57亿元,3.11亿元,—2.03亿元。公司预计募集资金总额3579246万元,扣除预计发行费用约149724万元后,预计募集资金净额约为342950.22万元。本次网下发行申购日与网上申购日同为2022年1月18日,申购简称为“铜冠铜箔”,申购代码为“301217”。

2021年1—9月,铜冠铜箔营业收入为30.71亿元,同比增长77.93%,归属于母公司所有者的净利润为2.84亿元,同比增长574.28%,扣除非经常性损益后归属于母公司所有者的净利润为2.70亿元,同比增长741.06%,经营活动产生的现金流量净额为1.15亿元。

结合公司2021年1—9月已实现业绩数据以及目前的在手订单,客户预计需求等情况,经公司初步预测,铜冠铜箔2021年全年营业收入39.65亿元,同比增长61.17%,归属于母公司所有者的净利润3.49亿元,同比增长387.26%,扣除非经常性损益后归属于母公司所有者的净利润3.40亿元,同比增长491.14%。。

。